Calcul de la distribution des intérêts aux investisseurs dans des prêts et fonds participatifs/syndiqués complexes

Maximiser le rendement aux investisseurs tout en réduisant le risque par prêts participatifs

Les investisseurs sont toujours à la recherche de nouveaux moyens afin de maximiser leurs rendements. Investir dans des prêts privés à risque plus élevé est une façon de générer un rendement annuel de 10 à 20%. Bien entendu, l’un des objectifs est de réduire le risque et ceci peut être accompli lorsque plusieurs investisseurs participent à un prêt.

Dans les prêts commerciaux importants (de valeur monétaire relativement élevée) tels les prêts relais, les prêts aux entrepreneurs (pour démarrer ou développer une entreprise) ainsi que les prêts afin de financer les crédits d’impôt à court terme, de nombreux investisseurs peuvent participer ou regrouper leurs investissements afin de financer des projets de plus grande envergure. Des fonds basés sur des industries particulières ou selon le type de prêt sont souvent créés pour réduire le risque de chacun des investisseurs tout en offrant une flexibilité maximale à ces derniers.

Certains fonds et prêts participatifs/syndiqués permettent à l’investisseur d’investir dans un fond / prêt ou de s’en départir avant l’échéance du prêt. Un investisseur peut décider, par exemple, d’investir dans un prêt lorsque le projet immobilier atteint un jalon spécifique ou de s’en départir lorsqu’il estime qu’il existe une meilleure opportunité ailleurs (généralement dans un autre prêt ou fond de cette société et non un retrait total…).

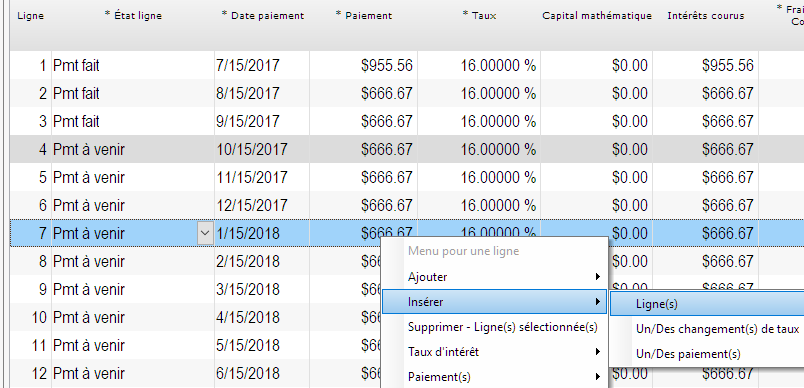

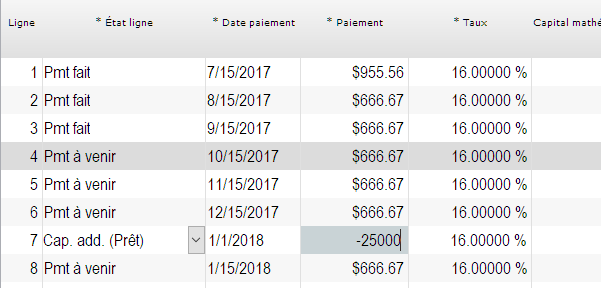

Afin de minimiser le risque et de réduire les coûts pour l’emprunteur, dans certains prêts, notamment en prêts de construction, le capital est progressivement déboursé à l’emprunteur uniquement selon les besoins et sous réserve de la réalisation de certains jalons du projet. Ces nouveaux déboursés en capital sont financés par des investisseurs existants ou de nouveaux investisseurs qui adhérent au prêt ou au fonds. Ceci ajoute évidemment à la complexité du calcul de distribution des revenus aux investisseurs.

Les modèles de revenus pour l’investisseur varient considérablement : certains Administrateurs de fonds paieront l’investisseur, peu importe que l’emprunteur paie ou non les intérêts courus à chaque mois (revenus basés sur les intérêts courus) et d’autres paieront la portion respective des revenus aux investisseurs seulement si l’emprunteur paie au moins les intérêts courus (revenus de caisse). Qu’ils soient basés sur les intérêts courus ou sur la caisse, les revenus doivent être redistribués à chaque investisseur au prorata de son montant d’investissement tout en tenant compte de sa durée de participation (nombre de jours ou de mois de participation).

La Distribution des revenus aux Investisseurs : Mission impossible

Ces particularités et cette flexibilité entraînent cependant un casse-tête majeur pour les Administrateurs de fonds qui doivent gérer les revenus (revenus d’intérêts) de chaque investisseur en fonction du montant investi et de la période pour laquelle cet investisseur a été impliqué dans le prêt.

Il existe peu de logiciels pouvant gérer de telles complexités, et bien que des feuilles de calcul puissent être créées pour résoudre une partie du problème, le temps requis pour calculer les intérêts courus ou payés ainsi que la distribution aux investisseurs implique souvent un travail de plusieurs jours, sans parler des erreurs possibles.

Le calcul de l’intérêt est la première partie de l’équation, suivi de la préparation des états des compte, un processus qui devient long et ardu sans les outils appropriés.

Un logiciel de gestion des investisseurs à la rescousse !

La bonne nouvelle : il existe des solutions ! Le Gestionnaire de Prêts Margill, logiciel de classe mondiale et vendu dans plus de 40 pays, propose un module Investisseur hautement sophistiqué spécialement créé pour gérer les investissements irréguliers, les désinvestissements (oui, c’est un mot!), les paiements en intérêt et capital et bien sûr, le calcul de la distribution des revenus par investisseur.

Voici un exemple et incluons quelques difficultés facilement résolues…

Emprunteur ABC inc. bénéficie d’un crédit de 1 250 000 (pouvant être $, €, £, peu importe) à un taux de 12% annuellement pendant 12 mois. Les investisseurs reçoivent également ce rendement dans le prêt participatif/syndiqué.

- Si les investisseurs devaient recevoir un rendement inférieur au taux d’intérêt chargé à l’emprunteur, ce taux inférieur serait inscrit, ou, lors de la production de rapports, un rapport ou un relevé personnalisé spécial pourrait être créé pour tenir compte de l’écart ou des revenus réservés à l’Administrateur du fonds.

Nous utiliserons l’intérêt composé, mensuellement (nous aurions pu faire le calcul en intérêt simple ou en intérêt composé à une autre fréquence, telle annuelle, semestrielle ou autre). Nous utiliserons également la méthode bancaire, nommée méthode du Taux effectif. Le comptage de jours sera le plus précis : Réel/Réel – aurait aussi pu être Réel/365, 30/360 ou Réel/360.

ABC doit payer les intérêts courus à chaque mois.

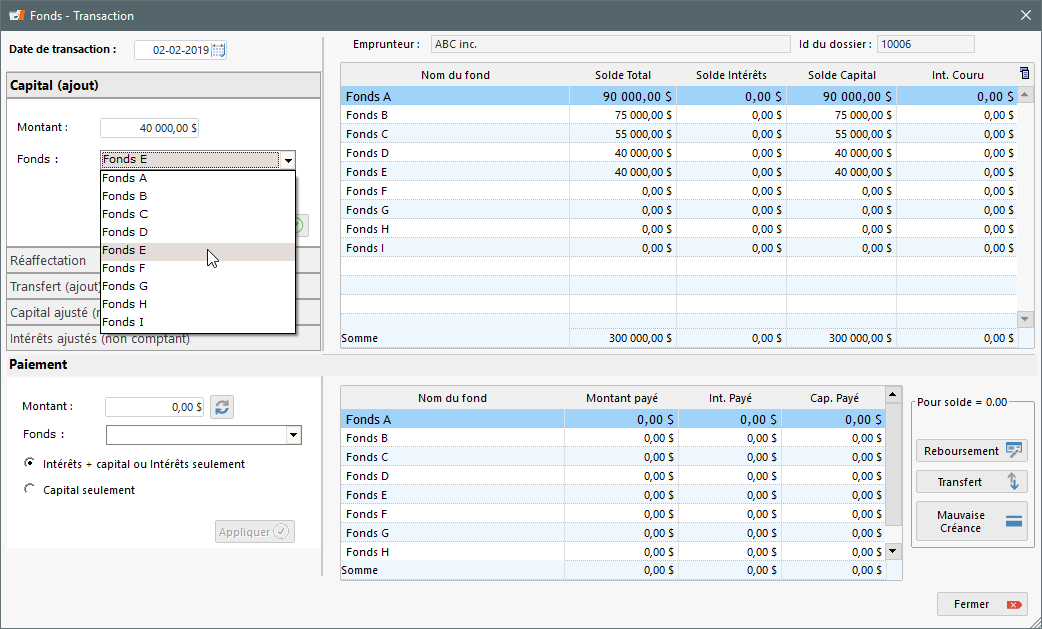

- Premier retrait de 300 000 le 2 février 2019

- 5 investisseurs souhaitent financer ce premier retrait :

- Fonds A : 90 000

- Fonds B : 75 000

- Fonds C : 55 000

- Fonds D : 40 000

- Fonds E : 40 000

Avance de prêt initial de 300 000 :

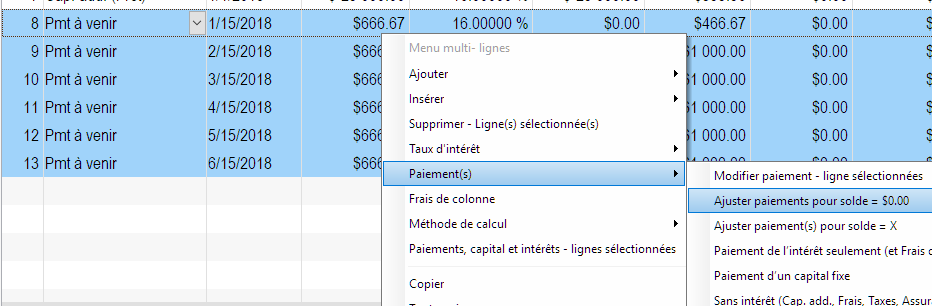

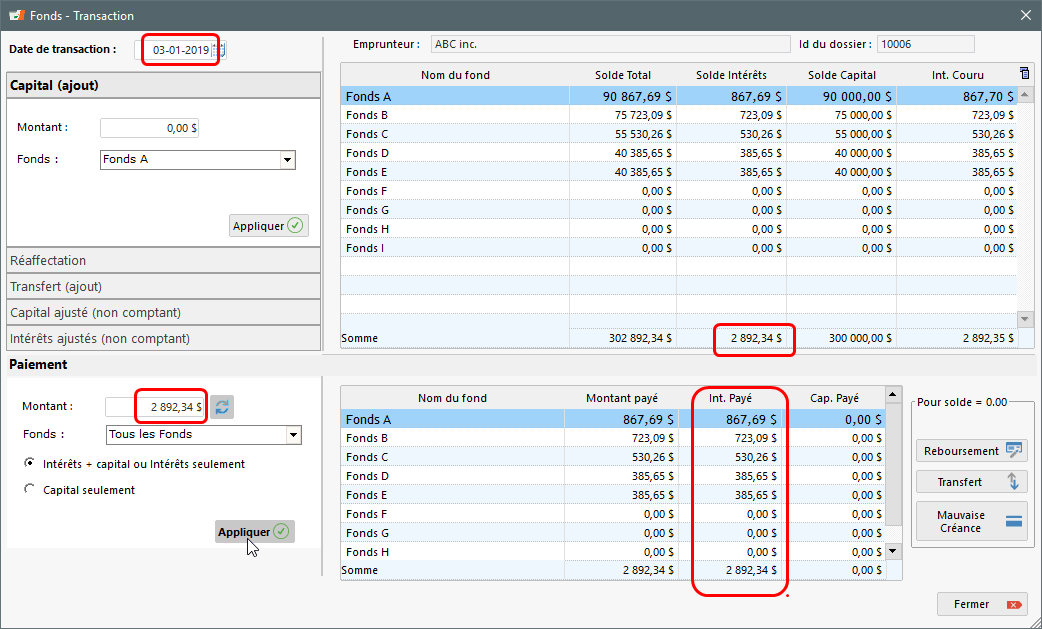

Premier paiement d’intérêts prévu le 1er mars 2019. Le total des intérêts courus est de 2892,34. Les intérêts courus et la partie pour chacun des investisseurs sont automatiquement calculés. Nous attribuons à tous les fonds (les investisseurs dans ce cas). Les intérêts sont calculés au prorata pour chaque investisseur.

Ces paiements d’intérêt peuvent également être affichés en masse via l’outil Mise à jour de paiements (voir ci-dessous).

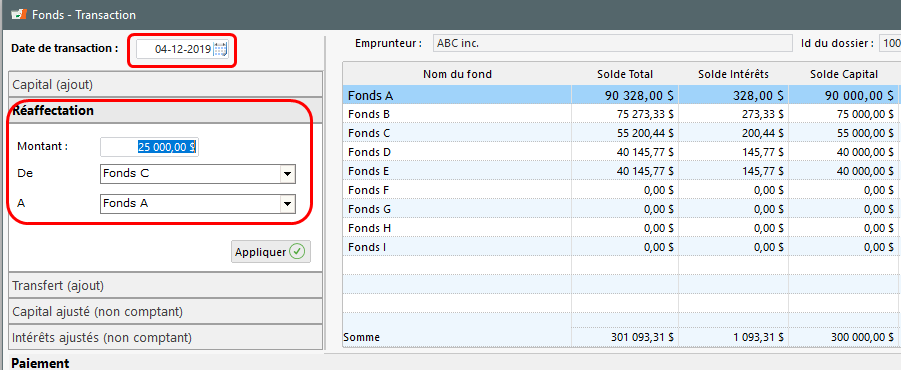

Événement spécial (réaffectation du capital) :

- Fonds C : Retrait de 25 000 le 12 avril

- Fonds A : Remplace Fond C pour 25 000 le même jour

Réaffectation du Fonds C au Fonds A :

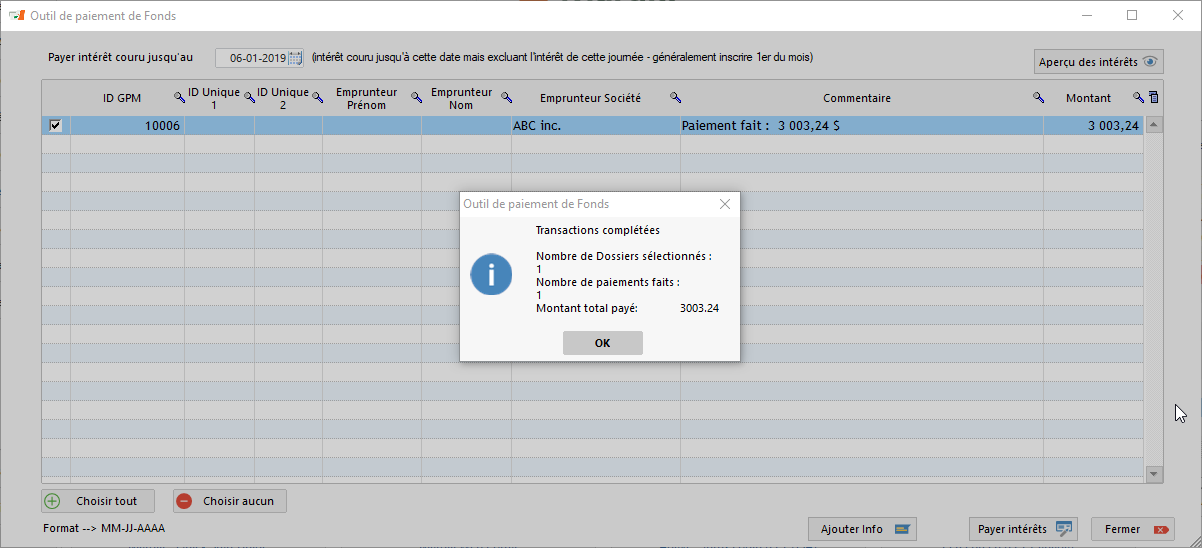

Les paiements des intérêts du 1er mai et du 1er juin sont affichés avec l’outil Mise à jour de paiements. Cet outil peut afficher des paiements d’intérêt pour un ou plusieurs centaines de prêts, en quelques secondes.

Cet exemple n’a qu’un seul prêt mais ordinairement nous verrions tous les prêts du portefeuille…

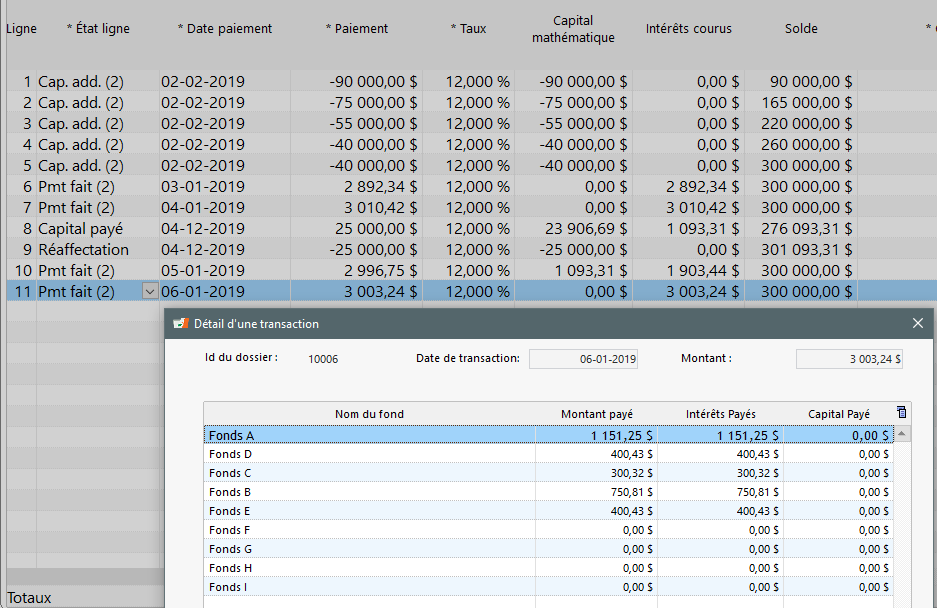

Nous pouvons voir comment le paiement des intérêts de 3003,24 a été appliqué. Les rapports peuvent montrer les totaux complets du portefeuille pour chaque investisseur / fonds :

L’emprunteur fait un deuxième retrait (l’opération n’est pas montrée dans les images ci-dessous puisque la simple recette a été expliqué ci-dessus…) :

- Deuxième retrait de 250 000 le 17 juin 2019

- Fonds E : 100 000

- Fonds F : 100 000

- Fonds G : 50 000

- Fonds C : Retrait de l’investissement au complet (30 000) le 2 juillet

- Fonds E : Remplace Fonds C, à la même date

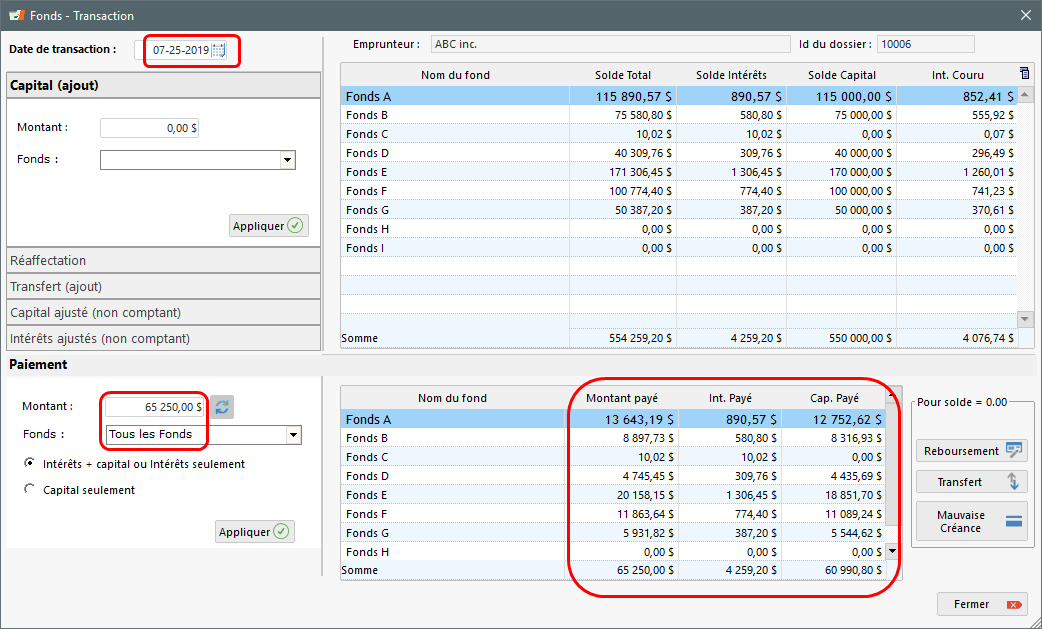

L’emprunteur hérite d’un oncle riche et rembourse 65 250 le 25 juillet. Les intérêts impayés sont d’abord remboursés et le solde paie le capital. Le paiement aurait également pu aller à 100% au capital avec l’option « Capital seulement ».

En bas de la fenêtre, on peut voir la répartition par fonds. On remarque que le Fonds C avait un solde de 0,00 mais un solde d’intérêts de 10,02 qui sera remboursé avec le paiement de 65 250.

Finalement, l’oncle riche n’a pas laissé assez à ABC donc il a besoin de plus d’argent (ces ajouts et le paiement des intérêts au 1er de chaque mois ne sont pas montrés ici puisque nous sommes maintenant experts dans l’ajout de ces transactions 😉) :

- Troisième retrait de 600 000 le 3 octobre 2019

- Fonds A : 200 000

- Fonds E : 150 000

- Fonds H : 175 000

- Fonds I : 75 000

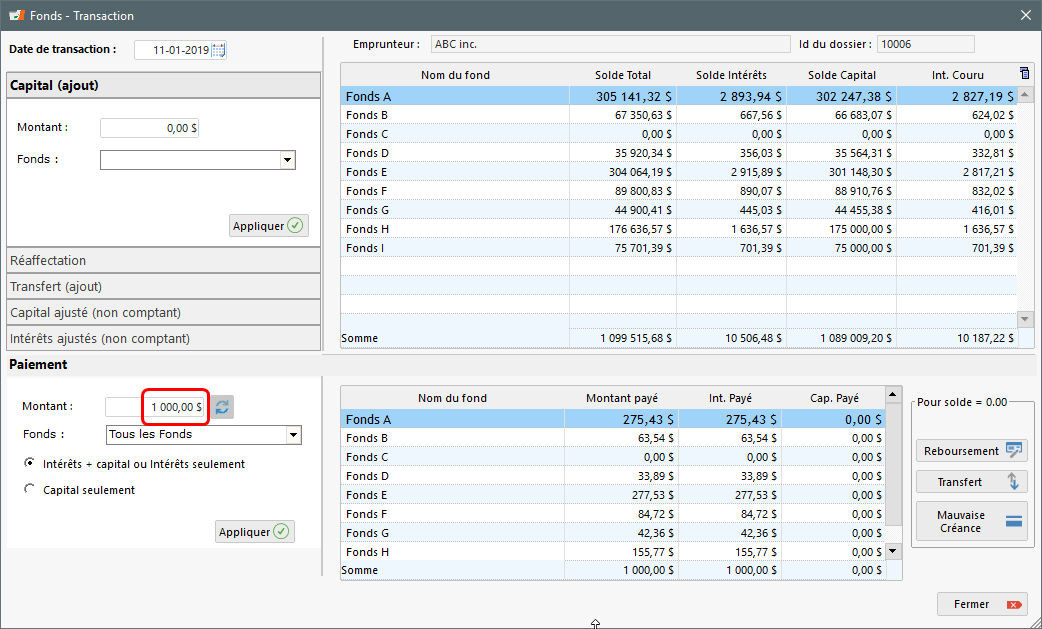

Pour le paiement du 1er novembre qui devait payer les intérêts courus (10 506,48), ABC ne peut en payer que 1000 (voir ci-dessous).

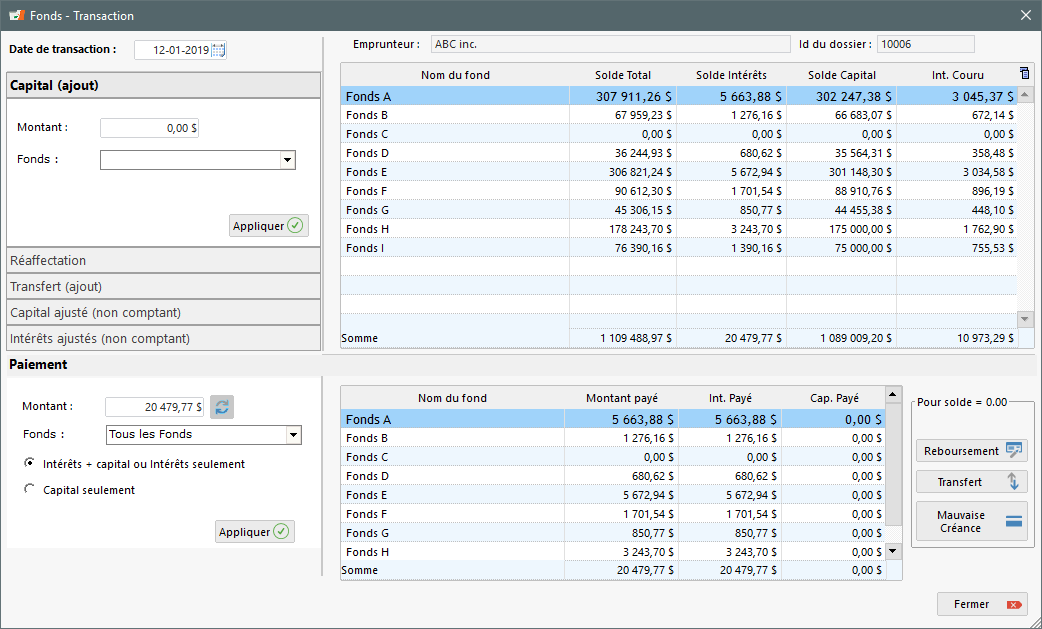

Le paiement des intérêts du 1er décembre serait alors beaucoup plus élevé pour couvrir les intérêts courus et en retard pour un total de 20 479,77.

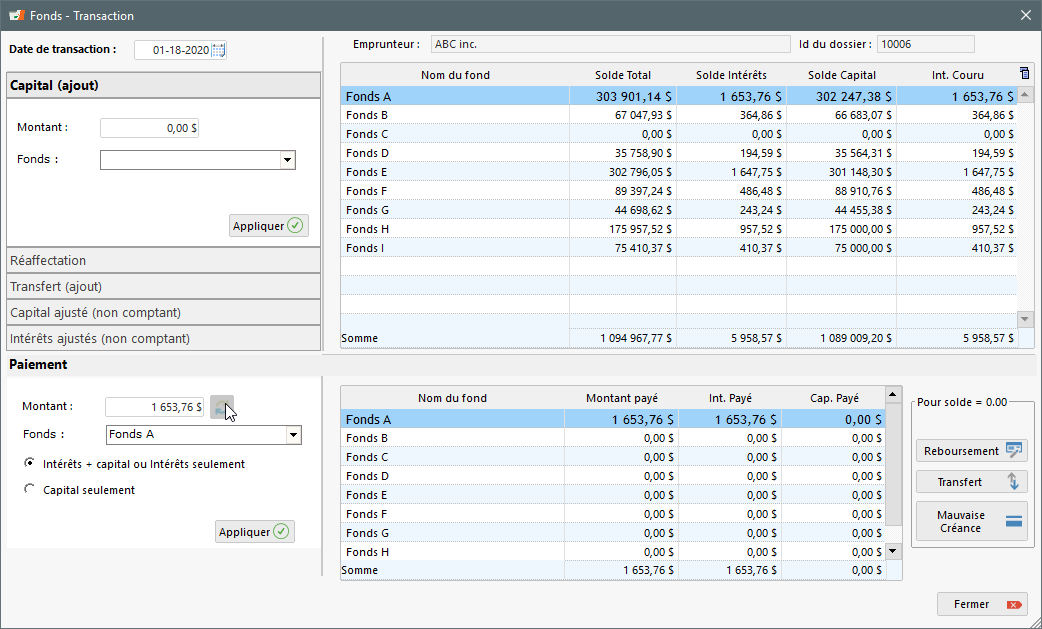

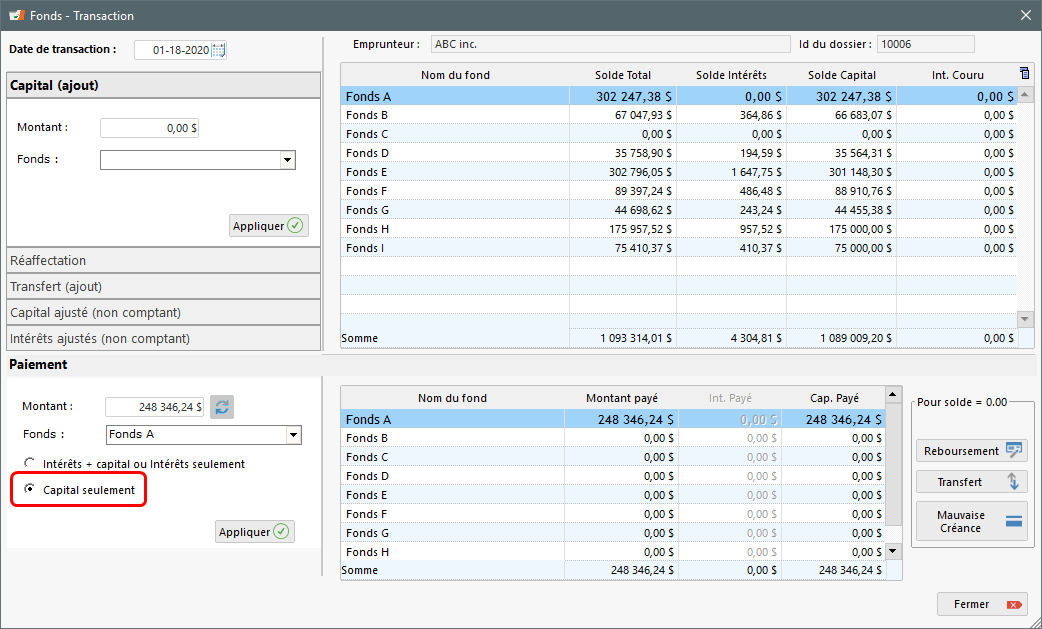

La construction est maintenant complétée et le 18 janvier 2020, ABC décide de ne rembourser que 250 000. L’Administrateur décide que Fonds A sera remboursé en premier.

Les intérêts non payés (1653,76) sont d’abord remboursés à Fonds A exclusivement :

Le solde du paiement, 248 346,24, est ensuite versé en capital au Fonds A exclusivement – choix « Capital seulement » :

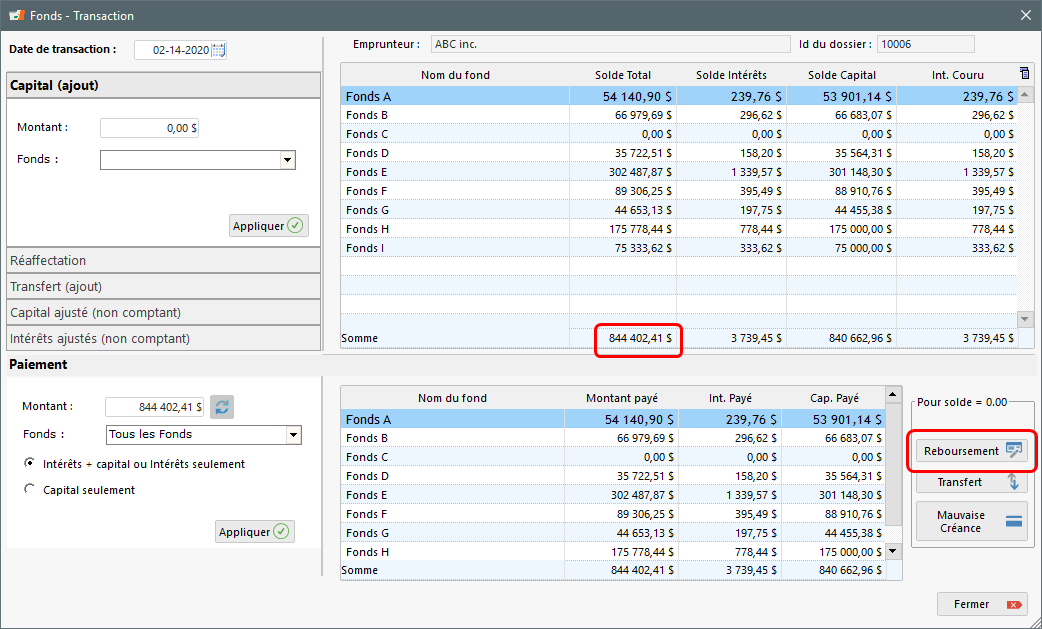

Finalement, le prêt en entier est remboursé le 14 février 2020. Tous les intérêts sont payés aux investisseurs ainsi que le capital portant le solde du prêt de 844 402,41 à 0,00 avec le bouton « Remboursement »:

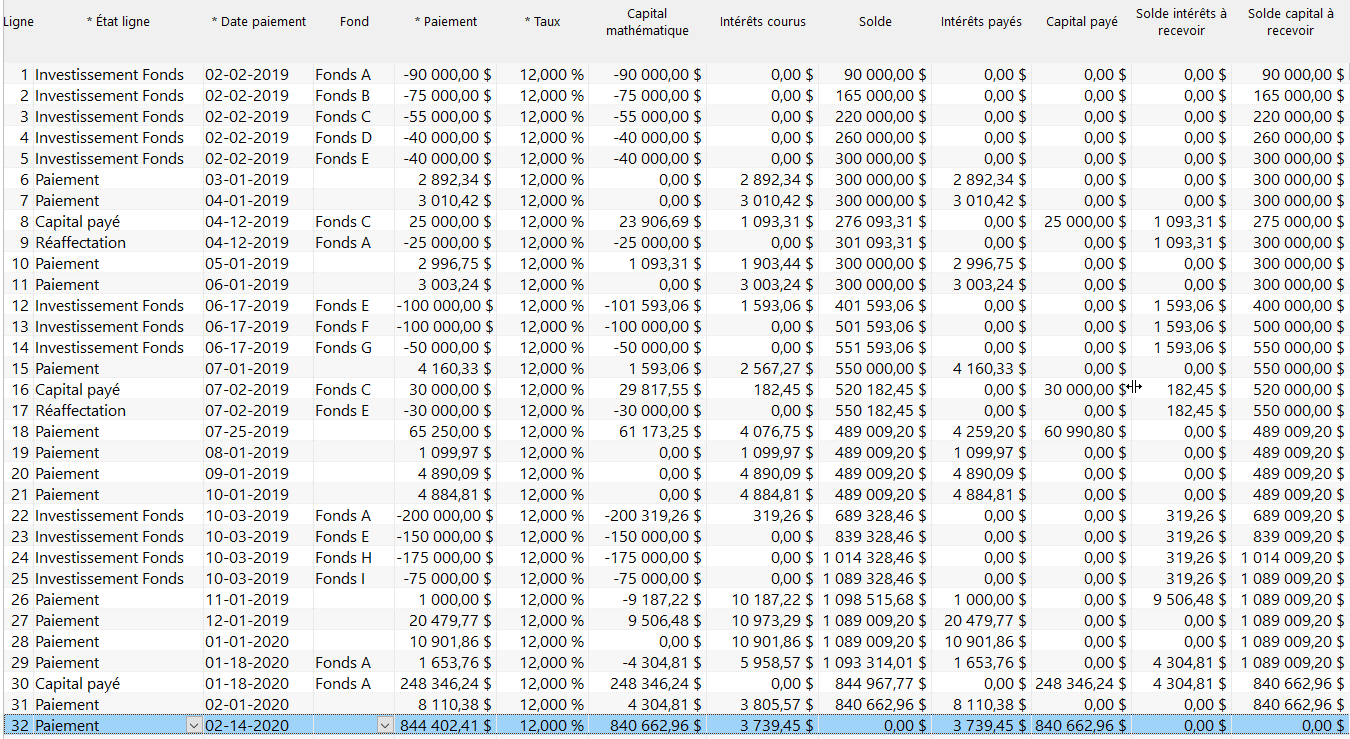

Calendrier de paiements final :

Plusieurs autres options sont également disponibles dans le module, telles que :

- Ajustements non monétaires du capital et des intérêts

- Transferts partiels ou complets du capital et des intérêts de l’ancien prêt vers le nouveau prêt

- Mauvaises créances

Un prêt peut inclure des dizaines d’investisseurs et un portefeuille de centaines d’investisseurs.

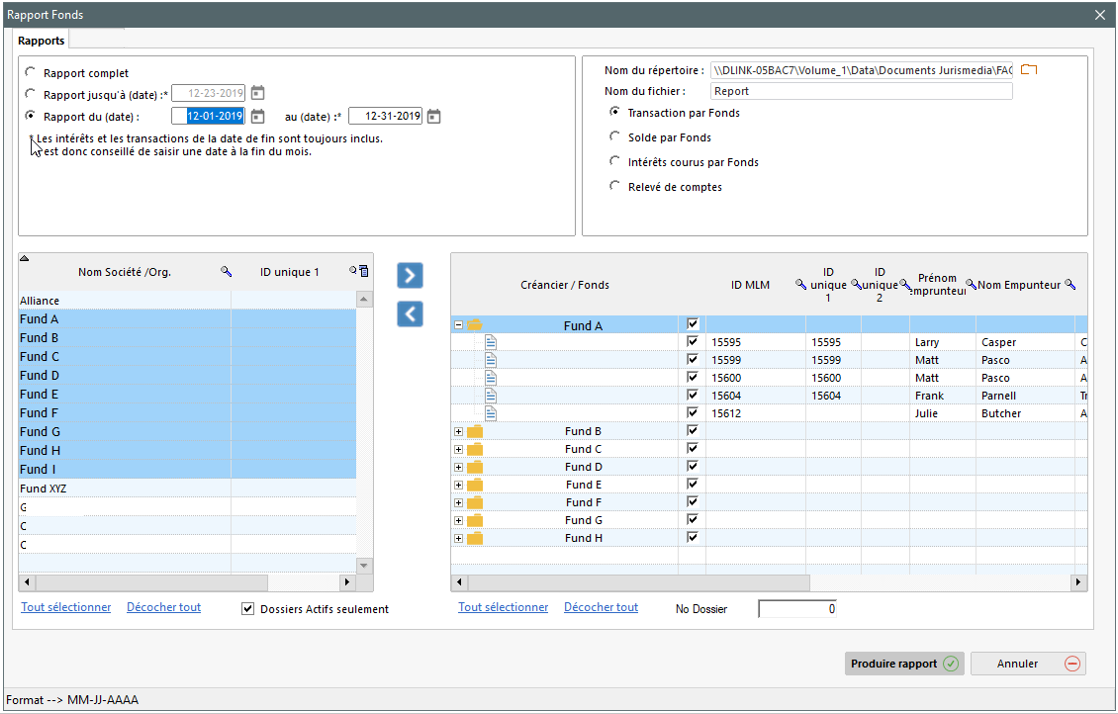

Le module Rapports permet la production de rapports à n’importe quelle date et n’importe quelle période pour tous les investisseurs / Fonds :

- Tous les types de transactions (capital prêté, paiements en espèces, réaffectations, transferts, ajustements, créances irrécouvrables)

- Solde en capital

- Intérêts courus

- Relevés de comptes personnalisés

Les rapports sont produits sous forme de feuilles de calcul (Excel) ou en format PDF.

À noter : ce module ne peut pas inclure de frais. Il est destiné à calculer le rendement de chaque investisseur. Un deuxième type de prêt pour les interactions avec l’emprunteur pourrait inclure des frais supplémentaires (frais administratifs, pénalités automatiques, etc.).

Autres développements récents (hiver 2022) : Des taux d’intérêt variables peuvent être insérés dans le module. Auparavant le taux devait être fixe.

Pour de plus amples renseignements ce sur module spécial, contactez le Service à la clientèle de Margill : [email protected] ou appelez le 450-621-8283.

Notes des États de ligne utilisés :

| État de ligne (nom original) | Nom recommandé ou raison |

| Add. Princ 2 | Additional Principal (Advance) |

| Paid Pmt 2 | Payment or Payoff |

| Principal Paid | Reallocation Pmt, Principal Paid, Principal Adjustment Reduce |

| Add. Princ 3 | Reallocation Principal |

| Add. Princ 4 | Transfer in Principal |

| Paid Pmt 5 | Transfer Out |

| Paid Pmt 4 | Bad dept |

| Interest Charged | Transfer In interest |

| Interest Paid | Interest Adjustment Reduce |

| Interest Charged 2 | Interest Adjustment Add |

| Add. Princ 5 | Principal Adjustment Add |

| Infomation no Impact | Information Line |

| Rate Change | Rate Change |