Comment créer dans Margill un prêt pondéré complexe provenant de fonds FLI et FLS – Développement économique au Québec

Comment créer dans Margill un prêt pondéré complexe provenant de fonds FLI et FLS?

Les organismes de développement économique du Québec (MRC, CLD, SDE et villes) font souvent un seul prêt à l’entrepreneur mais composé de deux fonds: le Fonds local d’investissement (FLI) et le Fonds local de solidarité (FLS).

Ces prêts sont souvent à des taux d’intérêt différents mais pour l’entrepreneur (l’emprunteur), le taux d’intérêt est un taux pondéré tenant compte des paiements des deux prêts distincts. Ainsi, trois prêts sont créés dans le Gestionnaire de Prêts Margill pour que les montants puissent, pour la comptabilité, être isolés par fonds.

Nous désirons créer un prêt comportant 12 mois de moratoire de capital et pour rendre le tout un peu plus complexe, un paiement sera plus élevé que les paiements habituels (ceci afin de démontrer que l’échéancier de paiements peut être ajusté comme on veut pour, par exemple, ajuster les paiements en fonction du fonds de roulement de l’entrepreneur dans des industries saisonnières tel le tourisme et l’agriculture). Les 12 mois de moratoire seront suivis de 24 paiements de capital et intérêts.

- Prêt total (Type = CLIENT) : Capital 85 000 / Taux inconnu à date (devra être calculé par Margill)

- Portion FLI : Capital 50 000 / Taux 8%

- Portion FLS : Capital 35 000 / Taux 17,25% (les taux sont exagérés afin d’obtenir des chiffres intéressants)

Les trois prêts doivent inclure des dates identiques : même date de déboursé et mêmes dates de paiements.

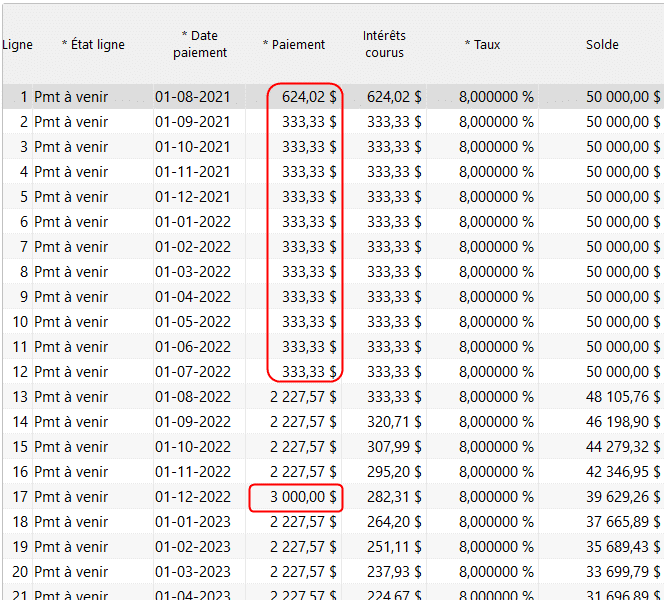

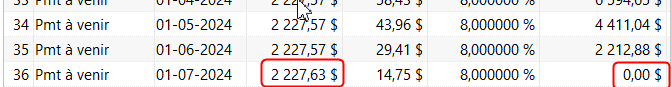

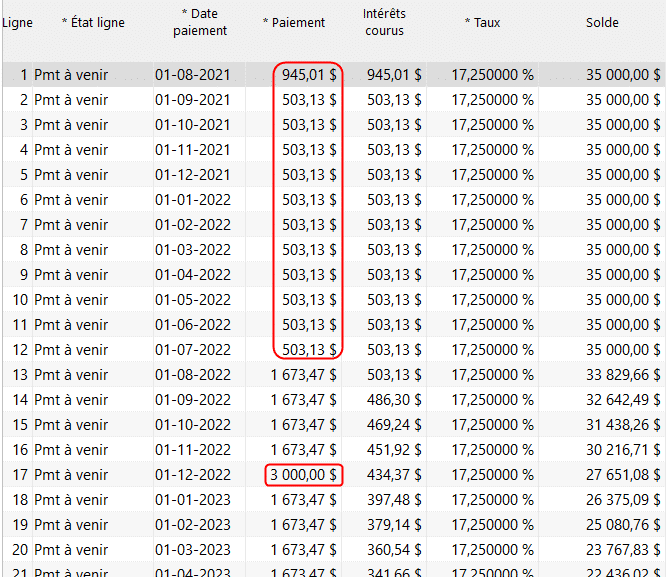

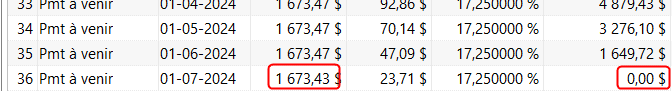

Créer les prêts FLI et FLS, adapter l’échéancier de paiements :

FLI:

FLS:

Pour le prêt pondéré maintenant, l’on doit créer un échéancier avec la somme des deux prêts tout en ne connaissant pas le taux d’intérêt. Nous trouverons le taux une fois l’échéancier complété (je conserve le taux de 17.25% puisque j’avais copié le prêt FLS tout en changeant le montant de capital).

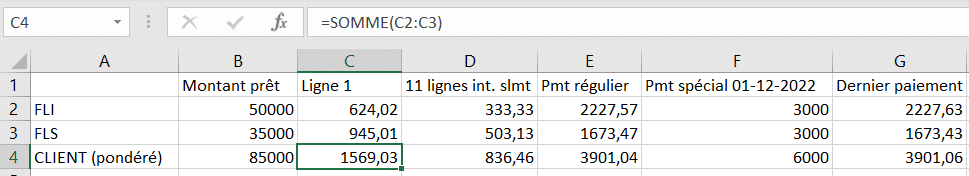

Je me suis créé une petite feuille Excel afin de facilement adapter au besoin (la calculatrice est un peu moins fiable lorsque l’on a plusieurs montants) :

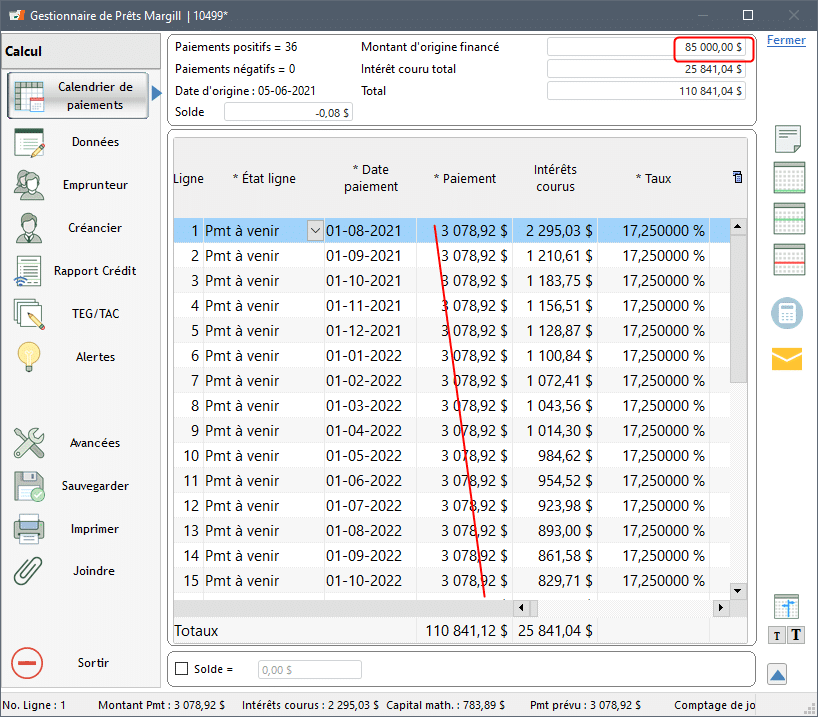

J’ai copié (dupliqué) l’un des prêts tout en modifiant le montant de capital à 85 000. Avec le calcul initial, peu importe le taux inscrit, j’arrive à cet échéancier que je dois adapter selon les paiements totaux de la feuille Excel ci-dessus. Je recalculerai le taux une fois les montants inscrits (un travail de 2 minutes) :

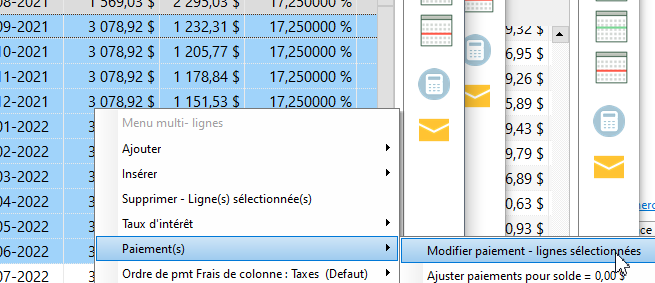

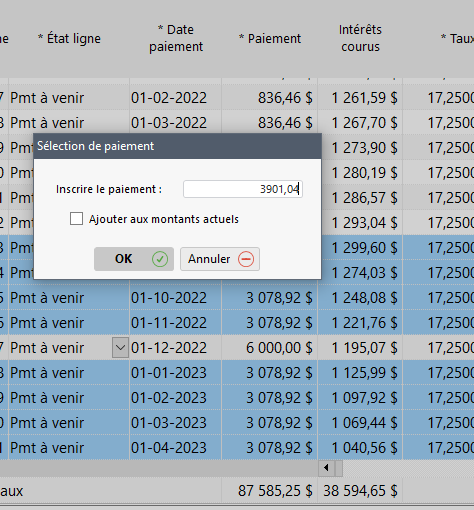

Ligne 1 changé dans la cellule directement et les 11 lignes en « vrac » avec le bouton droit de la souris :

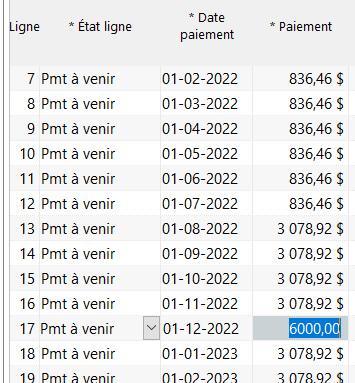

Ensuite les paiements « normaux » avec un changement en vrac (une fois de plus avec le bouton droit de la souris) :

Enfin, le dernier paiement :

![]()

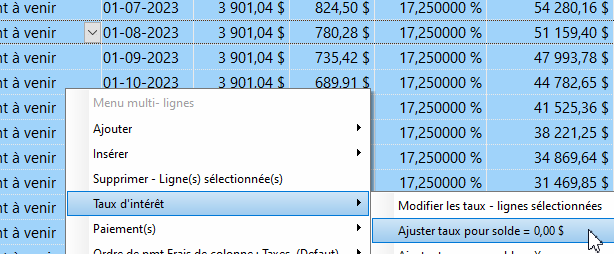

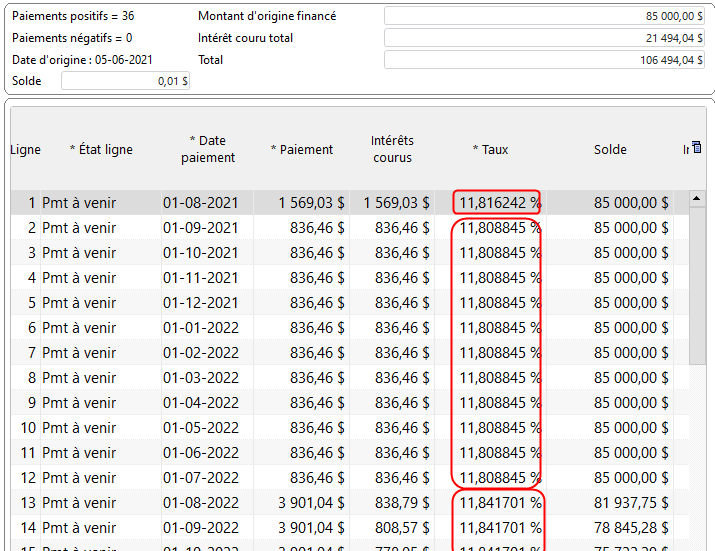

Le solde n’étant pas à 0,00, je dois maintenant calculer mon taux pondéré (la partie excitante) :

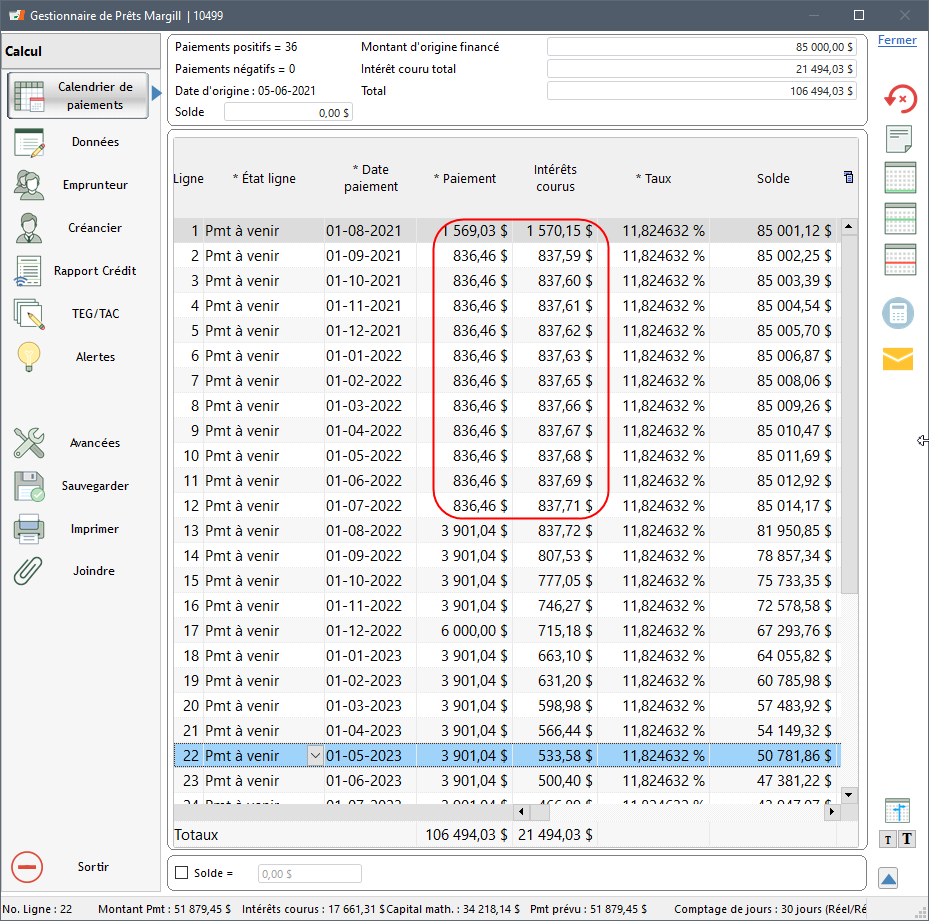

Ci-dessous, le résultat de mon prêt CLIENT comprenant les bons paiements.

Le taux pondéré est donc de 11,824632%

On remarque cependant que pour les lignes en moratoire de capital (donc paiement que des intérêts courus)(encerclées en rouge ci-dessus) que les intérêts courus ne sont pas exactement égaux aux paiements. Ceci est purement mathématique et dû 1) à la présence de paiements en intérêt seulement combiné avec des paiements en capital et intérêt; 2) une période courte en début de prêt; 3) importante différence de taux d’intérêt entre les deux prêts qui ont ainsi des « vitesses » d’amortissement différents. Généralement, la différence entre le taux FLI et FLS n’est pas aussi significative et donc la différence moins flagrante.

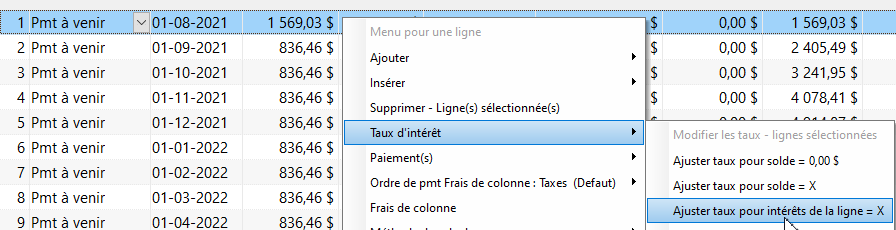

Pour obtenir les intérêts courus = aux paiements respectifs, il faut alors calculer le taux ligne par ligne (ou presque) :

Nous aurions ainsi trois taux – je ne suggère pas cette précision qui n’est pas vraiment requise et ceci peut être confondant pour l’emprunteur :

—————————

La méthode expliquée ci-dessus peut être adoptée pour des échéanciers plus complexes et lorsque plus de deux fonds composent le prêt CLIENT (le prêt « Maître »).