J’adore les feuilles de calcul, elles sont absolument incroyables pour faire tellement de choses. Elles sont flexibles, puissantes et vous permettent de faire à peu près n’importe quoi (ou presque). Cependant, comme nous le savons tous, elles peuvent être dangereuses surtout à cause de l’erreur humaine !

J’ai récemment implanté le logiciel du Gestionnaire de Prêts Margill (GPM) chez un nouveau client qui utilisait des feuilles de calcul (Excel) pour gérer ses prêts. Lorsque nous avons importé ses prêts dans le GPM, nous avons remarqué que les intérêts calculés dans le logiciel étaient supérieurs de 6000 $ pour un trimestre (3 mois) comparativement aux données d’Excel.

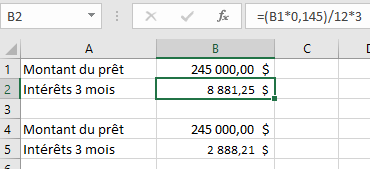

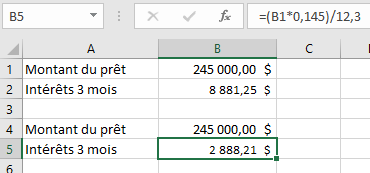

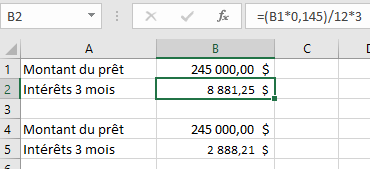

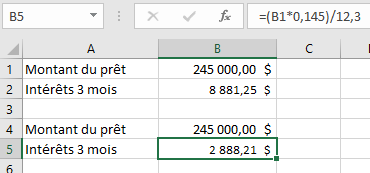

Lorsque nous avons examiné les formules utilisées pour calculer les intérêts, nous avons immédiatement trouvé l’erreur. Remarquez que le calcul le plus élevé, 245 000 X 14,5% est l’intérêt pour un an, puis divisé par 12 pour 1 mois et multiplié par 3 pour trois mois (méthode de calcul de base) :

Dans le deuxième calcul de la feuille Excel, notez qu’au lieu d’un signe de multiplication dans la formule (12*3), une virgule a été insérée par erreur (12,3), d’où la différence de près de 6000$ en intérêt total pour ces trois mois !

La même erreur a été reproduite plusieurs fois dans le même prêt et dans d’autres prêts, car elle a été utilisée comme modèle.

Cette erreur aurait pu coûter des dizaines de milliers de dollars au prêteur avant d’être repérée.

Si l’erreur avait été commise dans l’autre sens, soit à l’avantage du prêteur, des répercussions juridiques encore plus graves auraient pu en résulter, surtout s’il s’agit d’un prêt à la consommation.

Donc, si vous utilisez des feuilles de calcul, soyez prudent ! Encore mieux, investissez dans une solution de gestion de prêts appropriée. Le simple fait de trouver cette erreur a payé plusieurs fois le coût du Gestionnaire de Prêts Margill pour l’utilisateur.

Voir aussi ces textes (en anglais) :